Buy now, pay later: Was steckt dahinter?

„Buy now, pay later“ (BNPL) – hinter diesem neuen E-Commerce Trend verbirgt sich nichts anderes als das Prinzip „Jetzt kaufen, später zahlen“. Das klingt nach dem vertrauten Kauf auf Rechnung, der gerade in Deutschland mit seiner Tradition im Katalog- und Versandhandel sehr beliebt ist. Und an dem grundsätzlichen Verfahren hat sich auch nichts geändert: Ein Kunde kauft oder bestellt online einen Artikel und bezahlt ihn erst innerhalb einer bestimmten vereinbarten Frist – den Gesamtbetrag kann er dann entweder auf einmal oder in Raten begleichen. Faktisch handelt es sich beim Kauf mit späterer Bezahlung um einen kurzfristigen Mini-Kredit.

BNPL: Die Vorteile

Den Kunden bietet „Buy now, pay later“ gleich mehrere Vorteile: Kleine wie größere Anschaffungen lassen sich spontan tätigen, ohne sich im selben Moment um die Finanzierung oder Kontodeckung kümmern zu müssen. Außerdem kann die gelieferte Ware zunächst in Ruhe zu Hause geprüft oder anprobiert werden. Entspricht sie nicht dem Geschmack oder fällt eine Jacke zu groß oder ein Kleid zu eng aus, lässt sich der Artikel als Retoure auf den Weg zurückbringen, ohne dass bereits Geld geflossen ist. Der Händler storniert nach der Rücksendung die Rechnung und muss seinerseits keine Rückerstattung vornehmen. Ein weiterer zentraler Punkt für viele Konsumenten: Sie müssen bei der Zahlungsart Rechnung in einem Online Shop keine sensiblen Konto- oder Kreditkartendaten hinterlegen. Das schafft gerade bei zuvor unbekannten oder selten besuchten Shops Vertrauen.

Wie sich der Rechnungskauf optimal im Online Shop einsetzen lässt und was Sie dabei beachten sollten, erklären wir in unserem Artikel „Kauf auf Rechnung sicher anbieten“.

Trends im E-Commerce: Welche Zahlungsarten gibt es?

Aber was macht dieses altbekannte Verfahren zum aktuellen Trend? Neu belebt wurde das Prinzip „Buy now, pay later“ vor allem durch den boomenden E-Commerce. Online Shopping wird immer beliebter – erst recht seit der Corona-Pandemie. Neben einer optimalen Gestaltung des Webshops sind die angebotenen Zahlungsarten entscheidend dafür, dass der Bestellprozess nicht abgebrochen wird und es zur Online Zahlung und damit zum Kaufabschluss kommt. Flexibel zahlen zu können, ist für viele (Online)Konsumenten ein zentrales Kriterium geworden. Laut der Studie „Online-Payment 2022“ des EHI Retail Institute war die Zahlungsart Rechnung bei Online-Käufen im Jahr 2021 mit einem Umsatzanteil von 28,3 Prozent weiterhin die beliebteste Zahlungsmethode in Deutschland. Die deutlichsten Zuwächse verzeichnet aber seit einigen Jahren PayPal, das mit einem Umsatzanteil von 28,2 Prozent bei den Online Zahlungen in Deutschland den Kauf auf Rechnung praktisch eingeholt hat. Insbesondere Neukunden favorisieren beim Online Shopping diesen Zahlungsdienstleister.

Weitere detaillierte Informationen zum Thema Zahlungsarten im E-Commerce gibt es im Artikel „Onlinehandel: Die richtigen Zahlungsarten anbieten“.

Buy now, pay later: App statt Formulare

Zahlungsdienstleister – oder auch „Payment Service Provider“ (PSP) haben das Potenzial früh erkannt und Online Konsumenten und -Händlern verschiedene Zahlungsarten angeboten, bis hin zu Ratenzahlungen. Der Dienstleister überweist dem Händler den kompletten Rechnungsbetrag und erhält ihn innerhalb der vereinbarten Frist vom Kunden zunächst zinsfrei zurück. Online Kunden können so Shop-übergreifend dieselben Zahlverfahren nutzen. Sind sie einmal bei einem Anbieter registriert, müssen sie sich beim nächsten Händler vor der Online Zahlung nicht erneut identifizieren und legitimieren. Und der etwas verstaubt anmutende Kauf auf Rechnung, der früher mit allerhand Formularen und langwierigen Prüfungen verbunden war, hat sich in den schnellen Kauf per App und BNPL verwandelt. Dass das gerade für neue, konsumfreudige Zielgruppen das Shopping-Erlebnis stark vereinfacht, liegt auf der Hand.

Die Händler können wiederum ihre komplette Rechnungsabwicklung an spezialisierte Zahlungsdienstleister abgeben und entsprechend Personal- und organisatorischen Aufwand sparen. Für die Shop-Betreiber fallen dafür je nach externem Anbieter Grundgebühren und/oder Transaktionsgebühren an. Banken und Sparkassen – traditionelle Partner bei der Finanzierung von größeren Anschaffungen – bleiben bei der Abwicklung und Finanzierung von Online-Käufen zu ihrem Leidwesen dagegen häufig außen vor.

Zahlungsgarantie: Absicherung vor Zahlungsausfällen durch Factoring

Wird die Zahlungsart Rechnung mit einem Zahlungsziel angeboten, besteht die Gefahr, dass durch die spätere Bezahlung die Liquidität des Händlers eingeschränkt ist oder dass es zu kompletten Zahlungsausfällen kommt – auch wenn die Rechnungsabwicklung an externe Zahlungsdienstleister delegiert wurde. Schutz gegen diese Risiken bietet die Zahlungsgarantie durch Factoring. Mit dem Verkauf der Forderungen aus den (Online)Geschäften wird auch das komplette Ausfallrisiko auf den Dienstleister übertragen. Der Händler bleibt so – unabhängig und befreit vom Forderungsmanagement – unternehmerisch flexibel und behält seine finanziellen Spielräume.

Wie der Forderungsverkauf und die Übernahme des Ausfallrisikos funktionieren, erklären wir hier: „Mit Factoring finanziell flexibel bleiben“. Über die digitale Lösung „online factoring“ von CrefoFactoring – einem Unternehmen der Creditreform – haben kleine und mittelständische Unternehmen die Möglichkeit, innerhalb von 24 Stunden ein unverbindliches Factoring-Angebot zu erhalten.

Die Zielgruppe: Wer nutzt BNPL?

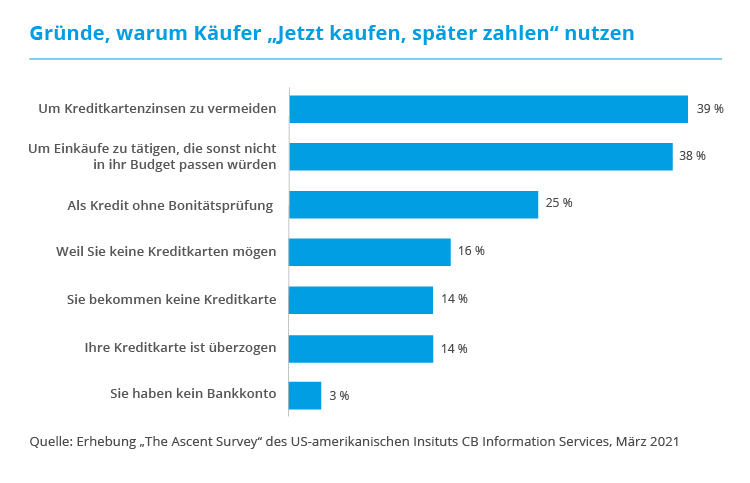

Die Etablierung alternativer, innovativer Zahlungsarten und neuer Zahlungsanbieter auf dem Markt ebnet auch den Weg für eine immer stärkere und vereinfachte Nutzung von Zahlungsmethoden nach dem Später-bezahlen-Prinzip. Laut einer Umfrage zu Online-Zahlungstrends 2022 des Vergleichsportals für Unternehmenssoftware Capterra2, zeigten 57 Prozent er Online-Käufer Interesse an der Möglichkeit, jetzt zu kaufen und später zu zahlen. 40 Prozent der Online-Käufer aus Deutschland hätten die Zahlmethode Buy now, pay later bereits benutzt.

Dabei sei zu beobachten, dass es vor allem die jüngere Altersgruppe der 18-25-Jährigen sei, die BNPL bereits nutzt – bei den 56-65-Jährigen seien es lediglich 26%. Vielfach richtet sich der Bezahl-Service in erster Linie an ein junges, internetaffines, Lifestyle- und Convenience-orientiertes Publikum, das reibungslose Abläufe erwartet und daran gewöhnt ist, gewünschte Waren schnell (online) zur Verfügung zu haben. Die einfachen, unkomplizierten Prozesse der neuen BNPL-Angebote führen dazu, dass gerade junge Leute diese Lösungen gerne für ihre Online Zahlungen nutzen. Laut Capterra-Studie nutzen Frauen die Bezahlmethode häufiger als Männer. Knapp die Hälfte der BNPL-Kunden gibt zudem an, dass sie deutlich wahrscheinlicher einen ungeplanten Kauf tätigen würden, wenn Buy now, pay later verfügbar sei.

BNPL: Vorteile für Kunden und Händler

Die Vorteile für die Kunden beim „Buy now, pay later“ sind schon deutlich geworden:

-

-

- einfache, unkomplizierte und sichere Online Zahlung auch bei zuvor nicht oder nur wenig bekannten Webshops

-

-

-

- einmalige Registrierung bei einem Zahlungsanbieter statt in vielen Online Shops

-

-

-

- keine Herausgabe von Konto- und Kreditkartendaten an Webshops

-

-

-

- Möglichkeit, die Bestellung erst innerhalb einer bestimmten Frist zu bezahlen

-

-

-

- vereinfachte Abwicklung von Retouren und Rückzahlungen über den Zahlungsdienstleister

-

Doch auch die Händler profitieren:

-

-

-

- Shop-Betreiber können die aufwendige Rechnungsabwicklung und das Inkasso an einen externen Dienstleister abgeben.

-

-

-

- Die Abbruchquote während des Bestellvorgangs fällt bei Shops, die die Zahlungsart Rechnung anbieten, deutlich geringer aus.

-

-

-

- Sie können eine Vielzahl an Zahlungsmöglichkeiten anbieten, was für viele Kunden ein entscheidendes Kriterium ist, einen Kauf durchzuführen und auch abzuschließen.

-

-

-

- Die Möglichkeit, schnell einzukaufen, die Bestellung aber erst später zu bezahlen, schafft insbesondere bei Neukunden Vertrauen, die so an das Unternehmen gebunden werden können.

-

-

-

- Die modernen „Buy now, pay later“-Varianten erschließen neue Kundenkreise gerade in jungen internetaffinen und konsumfreudigen

-

-

Ausführliche Informationen zu den Vor- und Nachteilen verschiedener Zahlungsarten im Onlinehandel finden Sie im Artikel „Onlinehandel: Die richtigen Zahlungsarten anbieten“.

Die Risiken von BNPL: Gefahr von Überschuldung und Zahlungsausfällen

So verlockend Online Zahlungen per „Buy now, pay later“ sein mögen – sie bergen auch Risiken. Die Möglichkeit, kurzfristige Liquiditätsengpässe auf diese Weise zu überbrücken und sich dennoch spontane Käufe zu gönnen, lässt manche Konsumenten den Überblick verlieren. Aus einer aufgeschobenen Zahlung werden dann schnell fünf auf diese Weise aufgenommene „Mini-Kredite“, die bis zu einem bestimmten Zeitpunkt beglichen werden müssen. Das eigentliche Ziel, sich mittels einer BNPL-(Raten-)Zahlung vor einer Überschuldung zu schützen, kann sich so in ihr Gegenteil verkehren – nämlich dann, wenn die vereinbarten Zahlungen nicht fristgereicht geleistet werden können. Damit steigt auch für die Händler das Risiko eines Zahlungsausfalls, dem durch geeignete Maßnahmen wie der Zahlungsgarantie durch Factoring begegnet werden sollte.

Buy now, pay later – doch nur ein Kredit?

Wird die Fälligkeit der Rechnungsbeträge nicht eingehalten und ein Aufschub erforderlich, kommen auf die Kunden häufig Sollzinsen zu, die neun bis 15 Prozent betragen können – oder die fällige Zahlung wird vom BNPL-Anbieter in einen langfristigen Raten- oder Kreditkartenkredit umgewandelt. So verwandelt sich das verlockende, scheinbar risikolose und zinsfreie kurzfristige BNPL-Angebot mittelfristig doch in einen klassischen Kredit mit Zinsen. Diese Gefahr droht vor allem, wenn Kunden vor Abschluss einer „Später bezahlen“-Vereinbarung nicht hinreichend und deutlich aufgeklärt werden, was auf sie zukommen kann.

BNPL: Wie Händler sich vor Zahlungsausfällen schützen

Unbestritten stellt „Buy now, pay later“ für Händler eine innovative Methode der Rechnungsabwicklung und vielversprechende Form der Kundengewinnung und Kundenbindung dar. Jedoch können drohende Zahlungsausfälle von Kunden, die den Überblick über ihre Verpflichtungen verlieren, nicht im Interesse von Online-Anbietern sein. Schutz hiervor bietet Händlern etwa eine in den Kaufprozess integrierte, in Echtzeit erfolgende Risikoprüfung.